Best Business Loan 2025 in Hindi – आसान भाषा में जानकारी

भारत में छोटे और मध्यम व्यापार (MSME – Micro, Small and Medium Enterprises) देश की अर्थव्यवस्था की रीढ़ माने जाते हैं। देश में 6 करोड़ से भी अधिक MSMEs हैं और ये भारत की GDP में 30% से ज्यादा योगदान देते हैं। लेकिन इतना बड़ा योगदान देने वाले इन व्यापारों को सबसे बड़ी समस्या होती है – पूंजी (Funds) की कमी। Best Business Loan 2025

2025 में व्यापार की दुनिया पूरी तरह बदल चुकी है। अब डिजिटल मार्केटिंग, ई-कॉमर्स, ऑनलाइन पेमेंट और ग्लोबल सप्लाई चेन के जमाने में बिना पूंजी के बिज़नेस चलाना बहुत मुश्किल हो गया है। यही कारण है कि आज छोटे दुकानदार से लेकर बड़ा उद्योगपति तक सभी Business Loan 2025 की तलाश कर रहे हैं।

बिज़नेस लोन क्या है? | What is Business loan

बिज़नेस लोन वह राशि है जो बैंक या NBFC (Non-Banking Financial Company) व्यापारियों को उनके व्यापार को चलाने या बढ़ाने के लिए प्रदान करते हैं।

यह लोन व्यापारी की जरूरत के अनुसार अलग-अलग प्रकार का हो सकता है।

- अगर किसी को नई मशीन खरीदनी है तो वह Machinery Loan ले सकता है।

- किसी को रोज़मर्रा की नकदी की जरूरत है तो वह Working Capital Loan ले सकता है।

- अगर कोई नया बिज़नेस शुरू कर रहा है तो वह Startup Loan के लिए आवेदन कर सकता है।

इस तरह बिज़नेस लोन केवल पैसों की मदद ही नहीं बल्कि व्यापार को आगे बढ़ाने का एक मजबूत साधन बन जाता है।

2025 में Best Business Loan क्यों ज़रूरी है?

2025 में व्यापार का स्वरूप बदल चुका है। पहले केवल दुकान खोलकर या ग्राहकों को स्थानीय स्तर पर बेचकर भी व्यापारी अच्छा लाभ कमा लेते थे। लेकिन अब:

- ऑनलाइन प्रतिस्पर्धा बढ़ चुकी है।

- ग्राहक बेहतर प्रोडक्ट और सर्विस चाहते हैं।

- मशीनों और टेक्नोलॉजी पर खर्च बढ़ गया है।

- कर्मचारियों की लागत (Salary, Training, PF आदि) भी अधिक हो गई है।

ऐसे में हर व्यवसायी को कभी न कभी बड़ी राशि की जरूरत पड़ती है। अगर व्यापारी समय पर फंड जुटा ले तो वह प्रतिस्पर्धा में आगे निकल सकता है।

👉 इसलिए सही बैंक या NBFC से Best Business Loan 2025 लेना व्यापार को सफल बनाने का पहला कदम है।

ALSO READ: 2025 के 10 सबसे भरोसेमंद पर्सनल लोन ऐप्स

बिज़नेस लोन के प्रकार (Types of Business Loan 2025)

1. टर्म लोन (Term Loan)

टर्म लोन लंबे समय के लिए लिया जाने वाला लोन है, जिसे EMI के जरिए 1 साल से 10 साल तक चुकाया जाता है।

यह बड़े निवेश जैसे जमीन खरीदना, नई फैक्ट्री लगाना या बिज़नेस का विस्तार करने के लिए सबसे उपयुक्त है।

समय पर EMI चुकाने से क्रेडिट स्कोर भी बेहतर होता है और भविष्य में बड़े लोन लेने में आसानी होती है।

2. वर्किंग कैपिटल लोन (Working Capital Loan)

वर्किंग कैपिटल लोन रोज़मर्रा के खर्चों को पूरा करने के लिए होता है।

जैसे – स्टॉक खरीदना, कर्मचारियों की सैलरी देना, बिजली-पानी और अन्य छोटे खर्च।

यह शॉर्ट-टर्म लोन है, जो व्यापार में Cash Flow बनाए रखने और रोज़मर्रा की गतिविधियों को सुचारू रूप से चलाने में मदद करता है।

3. SME/MSME लोन

MSME लोन छोटे और मध्यम व्यापारियों के लिए बनाया गया है।

इसमें आसान शर्तें और कम ब्याज दर होती है।

सरकार भी MSME सेक्टर को बढ़ावा देती है और कई बार Collateral Free सुविधा प्रदान करती है।

यह लोन व्यापार बढ़ाने, नए कर्मचारी रखने और मार्केट में प्रतिस्पर्धी बने रहने में मदद करता है।

4. लाइन ऑफ क्रेडिट (Line of Credit)

लाइन ऑफ क्रेडिट में बैंक व्यापारी को एक निश्चित लिमिट तक पैसा इस्तेमाल करने की सुविधा देता है।

ज़रूरत पड़ने पर ही पैसा निकालें और केवल उतने पर ही ब्याज चुकाएं।

यह सुविधा बड़े व्यापारों के लिए विशेष रूप से उपयोगी है क्योंकि अचानक फंड की जरूरत होने पर तुरंत पैसा उपलब्ध हो जाता है।

5. मशीनरी लोन (Machinery Loan)

मशीनरी लोन नई मशीन, उपकरण या टेक्नोलॉजी खरीदने के लिए लिया जाता है।

यह खासकर मैन्युफैक्चरिंग और प्रोडक्शन इंडस्ट्री में आवश्यक होता है।

इससे उत्पादन क्षमता बढ़ती है, लागत कम होती है और व्यापार अधिक प्रतिस्पर्धी बनता है।

6. स्टार्टअप बिज़नेस लोन (Startup Business Loan)

स्टार्टअप लोन नए उद्यमियों के लिए होता है।

कम ब्याज दर और आसान प्रोसेस के कारण नया बिज़नेस शुरू करना सरल हो जाता है।

अक्सर यह सरकार की योजनाओं जैसे Startup India या PMMY से जुड़ा होता है।

इससे शुरुआती खर्च पूरे होते हैं और मार्केट में कदम जमाना आसान होता है।

7. सरकारी योजनाओं के तहत बिज़नेस लोन

सरकार की योजनाएं जैसे PMMY, Stand Up India और CGTMSE छोटे और नए व्यापारियों के लिए लोन उपलब्ध कराती हैं।

PMMY में ₹10 लाख तक, Stand Up India महिलाओं और SC/ST के लिए और CGTMSE बिना गारंटी के MSME लोन प्रदान करता है।

यह छोटे व्यापारियों को आर्थिक मदद देता है और व्यापार शुरू करने या बढ़ाने में आसान अवसर प्रदान करता है।

8. इन्वेस्टमेंट लोन (Investment Loan)

इन्वेस्टमेंट लोन का उद्देश्य व्यापार में बड़े निवेश करना है, जैसे नई शाखा खोलना या बड़े प्रोजेक्ट में पूंजी लगाना।

ब्याज दर सामान्य टर्म लोन से थोड़ी अधिक हो सकती है।

समय पर EMI चुकाने से भविष्य में और बड़े निवेश के लिए क्रेडिट स्कोर मजबूत रहता है।

9. एक्सपोर्ट लोन (Export Loan)

एक्सपोर्ट लोन उन व्यापारियों के लिए है जो विदेशी मार्केट में सामान बेचते हैं।

इससे उन्हें कच्चा माल खरीदने, पैकिंग, शिपमेंट और ट्रांसपोर्टेशन खर्चों के लिए फंड मिलता है।

यह लोन व्यापार को ग्लोबल मार्केट में प्रतिस्पर्धी बनाने और समय पर डिलीवरी सुनिश्चित करने में मदद करता है।

10. रिवोल्विंग क्रेडिट लोन (Revolving Credit Loan)

रिवोल्विंग क्रेडिट लोन में व्यापारी को तय सीमा तक बार-बार लोन लेने की सुविधा होती है।

जितना पैसा उपयोग करते हैं, उतना ही ब्याज देना पड़ता है।

यह लोन व्यापार के Cash Flow को लगातार बनाए रखने और अचानक वित्तीय जरूरत पूरी करने में बेहद मददगार होता है।

RELATED POST: 2025 में बेरोजगारों के लिए टॉप 5 सरकारी योजनाएँ – पूरी जानकारी

Jio-BP पेट्रोल पंप फ्रेंचाइज़ी 2025: निवेश, मुनाफा और आवेदन प्रक्रिया की पूरी जानकारी

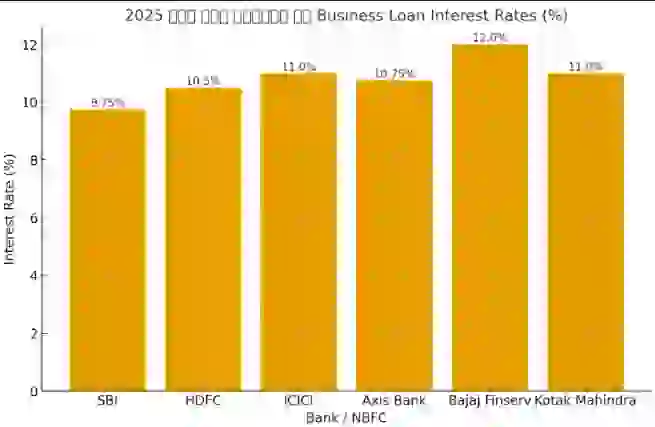

2025 में Best Business Loan देने वाले टॉप बैंक और NBFC

| बैंक / NBFC | ब्याज दर (शुरुआत) | अधिकतम राशि | खासियत |

|---|---|---|---|

| SBI Business Loan | 9.75% | ₹50 लाख | सरकारी बैंक, भरोसेमंद |

| HDFC Business Loan | 10.5% | ₹40 लाख | फास्ट ऑनलाइन अप्रूवल |

| ICICI Business Loan | 11% | ₹50 लाख | कम दस्तावेज़ |

| Axis Bank Loan | 10.75% | ₹30 लाख | प्री-अप्रूव्ड ऑफर |

| Bajaj Finserv | 12% | ₹25 लाख | Collateral Free |

| Kotak Mahindra | 11% | ₹40 लाख | आसान EMI विकल्प |

बिज़नेस लोन लेने के फायदे

- तुरंत फंड की उपलब्धता – बिना किसी पार्टनर को जोड़े या शेयर बेचे।

- Tax Benefits – ब्याज पर Income Tax में छूट मिलती है।

- बिज़नेस क्रेडिट स्कोर सुधारना – समय पर EMI देने से भविष्य में और बड़ा लोन लेना आसान।

- Competitive ब्याज दरें – 9–12% की रेंज में, जो किफायती है।

- व्यापार विस्तार – नए प्रोडक्ट लॉन्च करने, मार्केटिंग करने और नई लोकेशन खोलने में मदद।

बिज़नेस लोन लेने की प्रक्रिया

आवश्यक दस्तावेज़

- आधार कार्ड / पैन कार्ड

- बिज़नेस रजिस्ट्रेशन प्रमाण पत्र

- पिछले 6–12 महीने का बैंक स्टेटमेंट

- ITR (कम से कम 2 साल का)

- GST रिटर्न

- बिज़नेस एड्रेस प्रूफ

ऑनलाइन आवेदन प्रक्रिया

- बैंक/NBFC की आधिकारिक वेबसाइट पर जाएं।

- “Apply for Business Loan” ऑप्शन पर क्लिक करें।

- अपनी व्यक्तिगत और बिज़नेस की जानकारी भरें।

- दस्तावेज़ अपलोड करें।

- लोन अप्रूवल का इंतजार करें (24–72 घंटे)।

- अप्रूवल के बाद पैसा सीधे खाते में ट्रांसफर।

ALSO READ: गांव के लिए टॉप 10 बिजनेस आइडियाज 2025

₹50,000 से कम में शुरू करें टॉप 10 फ्रेंचाइज़ी बिजनेस (2025)

बिज़नेस लोन लेते समय ध्यान रखने योग्य बातें

- ब्याज दर और EMI कैलकुलेटर से सही अनुमान लगाएं।

- प्रोसेसिंग फीस और Hidden Charges ज़रूर देखें।

- EMI चुकाने की क्षमता का आकलन करें।

- समय पर EMI भरना जरूरी है, वरना CIBIL स्कोर खराब हो सकता है।

- अपनी बिज़नेस जरूरत के अनुसार सही प्रकार का लोन चुनें।

2025 में बिज़नेस लोन के नए ट्रेंड्स

- डिजिटल प्रोसेस – अब पूरी आवेदन प्रक्रिया ऑनलाइन।

- AI और Fintech की मदद – तुरंत डॉक्यूमेंट वेरिफिकेशन।

- Instant Loan Approval – कुछ ही मिनटों में अप्रूवल।

- Collateral Free Loan – बिना गारंटी के MSMEs को बढ़ावा।

- सरकारी योजनाओं में सुधार – छोटे व्यापारियों को आसान लोन।

2025 का समय व्यापार के लिए अवसरों से भरा है। चाहे आप छोटे व्यापारी हों, Startup चला रहे हों, या बड़ा उद्योग – सही समय पर लिया गया Best Business Loan 2025 आपके व्यापार को नई ऊँचाइयों पर ले जा सकता है।

बस ध्यान रखें कि सही बैंक चुनें, EMI का सही प्लान बनाएं और समय पर लोन चुकाएं।